ЕЦБ увеличивает фокус на побочных эффектах NIRP, гарантируя новые рекорды низких ставок

Заявление ЕЦБ и комментарии Драги на пресс-конференции в четверг подготовили почву для сокращения депозитных ставок, QE и целого ряда других опций смягчения, однако, не оправдав самые смелые ожидания медведей по евро.

Процентные свопы овернайт давали 50% шанс на снижение ставки вчера, однако ЕЦБ предпочел отложить активные действия до сентября. Исследование новых глубин негативных ставок сопряжено с нарастанием дисбалансов, предельных издержек и неизвестными сюрпризами, поэтому ЕЦБ необходимо время чтобы «прикрыть спину» выверенным пакетом мер, нежели чем торопливо и неуклюже начать размахивать «кувалдой» основного инструмента политики (т. е. регулирования ставок на резервы).

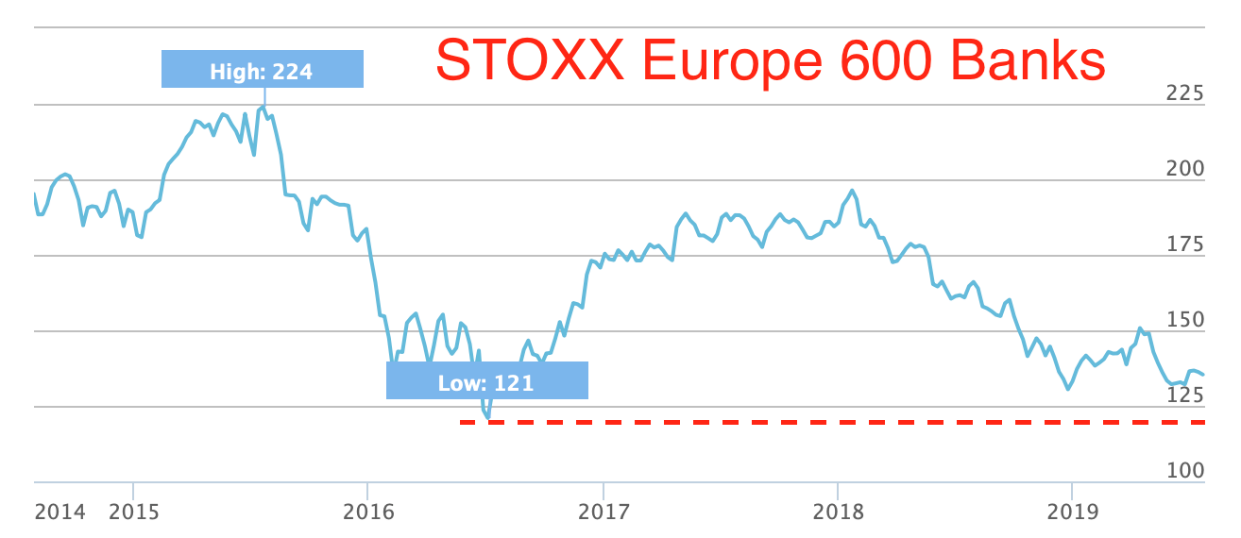

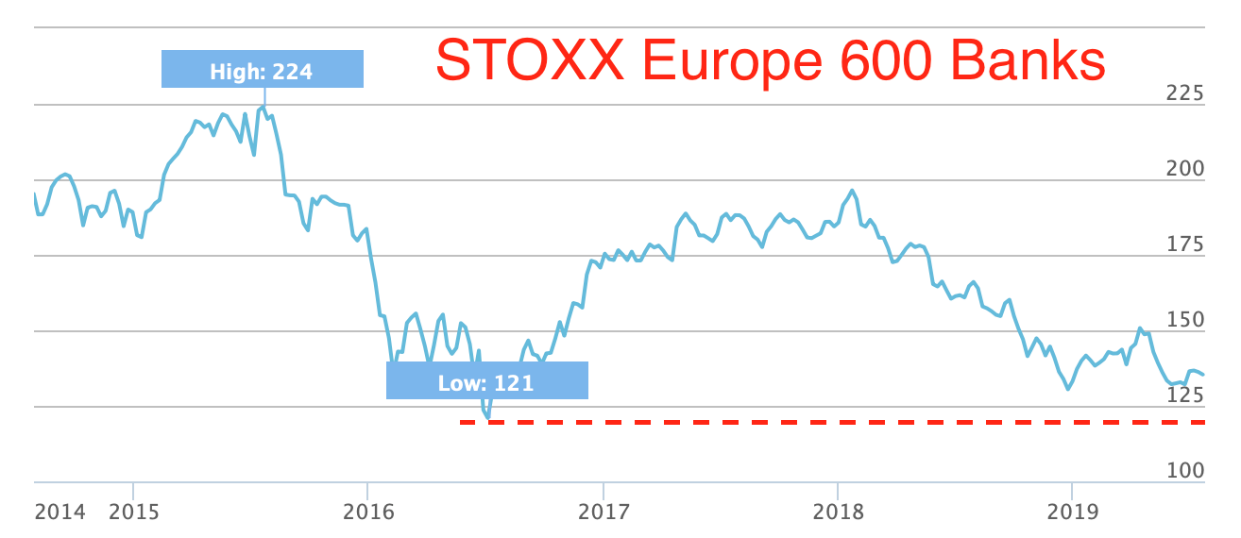

Если говорить об основном дисбалансе, то это прибыльность банковского сектора. Хотя ROE банков вырос с 3% в 2016 до 6% в 2018 году, рентабельность находится ниже долгосрочной стоимости капитала, которая оценивается банками примерно в 8-10%. Издержки немедленного сокращения ставки в виде давления временную структуру ставок, и на кредитную активность банков вероятно превышают издержки «промедления» в виде дальнейшего ухудшения экономической активности. Иначе ЕЦБ бы последовал примеру ФРС, которая, как ожидается, превентивно сократит ставку на 0.25% на следующей неделе. Такой же вывод можно сделать из индекса акций банковского сектора STOXX 600, который, в случае равнодушия ЕЦБ к проблемам банков, готов повторно протестировать минимум нескольких лет:

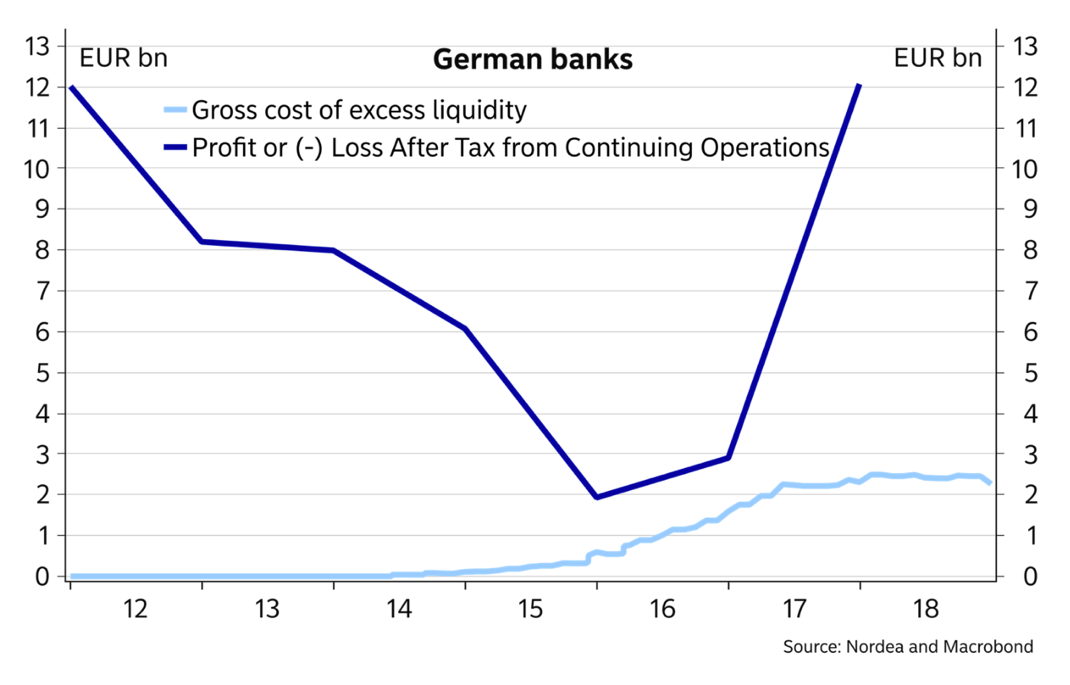

Программа по ослаблению давления на банковский сектор, вероятно будет включать в себя прогрессивную ставку по резервам (deposit tiering), новый пакет QE, который может «укрепит» активы банков, держащих бонды на балансе. Освобождение части резервов банков от налога ЕЦБ может потребоваться тем странам, у которых затраты на поддержания избыточных резервов достаточно высоки по отношению к чистой прибыли, как например в случае с Германией:

Согласно заявлению ЕЦБ, ставки будут сохраняться на текущем уровне или ниже по крайней мере до второго полугодия 2020 года. «Значительная масса инфляционных ожиданий сосредоточена на значении инфляции ниже целевого уровня», заявил Драги на пресс-конференции. «Нам это не нравится, поэтому мы полны решимости действовать». Дискуссии о deposit tiering, которые ЕЦБ доводит до сведений рынков указывают на то что ставки могут пойти значительно ниже, так как единственное что сдерживает ЦБ на этом пути – побочные эффекты.

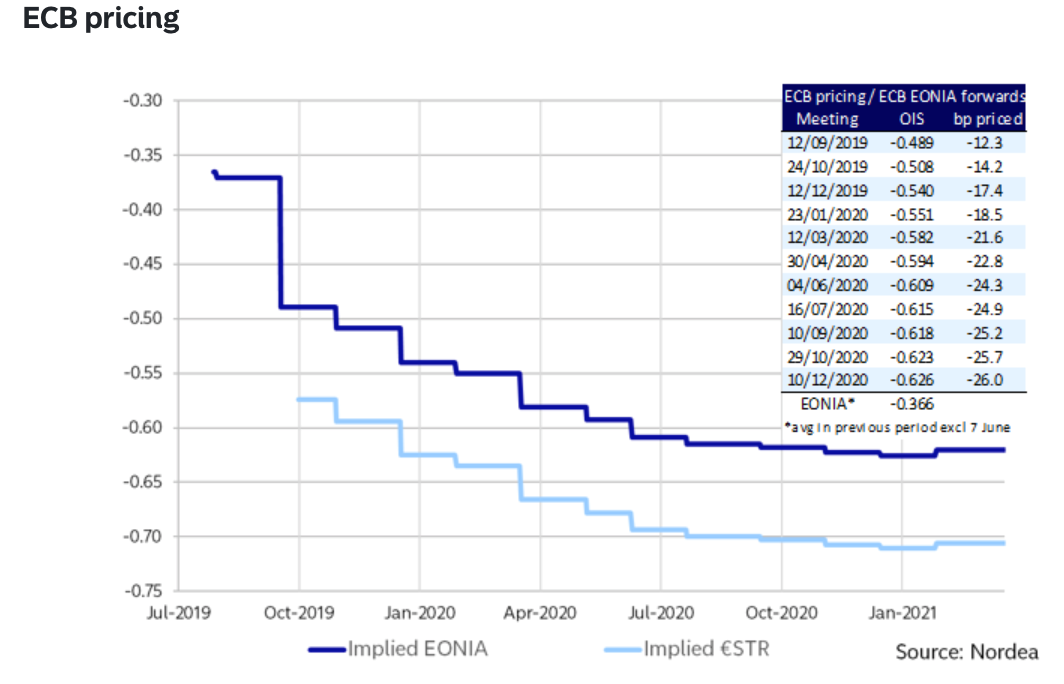

Как результат, рынок закладывает снижение ставки на 10 базовых пунктов в сентябре и почти 25 базовых пунктов в концу следующего года:

«Разнообразный» пакет мер, о котором заявил Драги дает ход очень широким спекуляциям на рынке, по поводу масштаба медвежьего сюрприза в сентябре. Даже в отсутствии слабых данных потребуются значительные моральные усилия, чтобы рассчитывать на рост евро. Если, конечно, ФРС не удивит на следующей неделе, сократив ставку на 50 б.п. и призовет готовиться к худшему, что маловероятно.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.